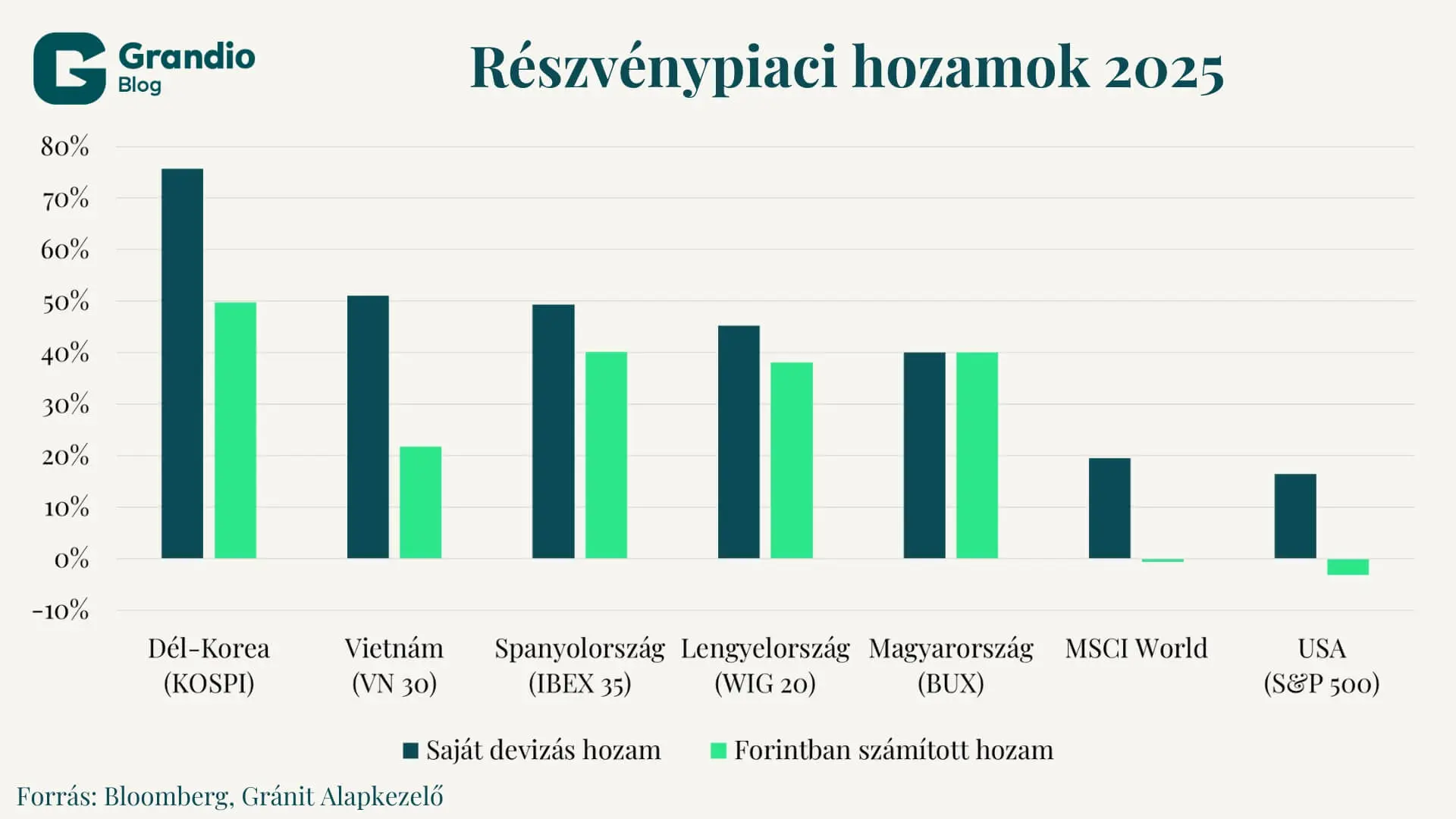

A hazai, figyelemre méltó 40 százalékos indexnövekedés nagyrészt az OTP és a 4iG erős teljesítményének tudható be. Ugyanakkor Magyarországon kívül is sok ország és régió indexe ért el történelmi csúcsokat, vagy akár rekordhozamokat. Ha a nagyobb országok indexeit böngésszük, a BUX 40 százalékos emelkedése szinte alacsonynak is hangozhat például a dél-koreai KOSPI index 75 százalékos szárnyalásához képest. Vizsgáljuk meg, mely fontos indexek tudták felülteljesíteni a BUX-ot 2025-ben, és érdemes volt-e ezekben tartaniuk a magyaroknak a pénzüket.

Ázsiai szárnyalás: Dél-Korea és Vietnám

Globálisan nézve a meghatározó indexek közül egyértelműen Dél-Korea emelkedik ki a maga 75 százalékos emelkedésével. Ez nagyrészt a memóriachipekhez és az AI-hoz kapcsolódó félvezető-láncnak köszönhető, különösen a Samsungnak és az SK Hynixnek, amelyek a KOSPI-ban óriási súlyt képviselnek.

Fontos eleme volt a narratívának a vállalatirányítási reform is: a befektetők egy része arra játszott, hogy a régóta emlegetett „Korea-diszkont” csökken (nagyobb transzparencia, kisebbségi részvényesi jogok erősödése, ösztönzők a kifizetésekre). Ugyanakkor a dél-koreai won gyengülése miatt más devizában számolva már nem érte el a növekedés a 75 százalékot.

Egy másik kiemelkedő ázsiai sztori 2025-ből Vietnámé, ahol a VN30 index több mint 50 százalékot emelkedett. Itt az emelkedés nagyrészt a VinGroupnak köszönhető, amely Vietnám legnagyobb magántulajdonban lévő konglomerátuma. A vállalat alapítója és elnöke Pham Nhat Vuong, Vietnám leggazdagabb embere. A konglomerátum sok lábon áll: elektromos autókat gyárt, ingatlanfejlesztéssel foglalkozik, luxusszállodákat és vidámparkokat üzemeltet, valamint az egészségügy, az oktatás és a zöld energia területén is jelen van.

Mindemellett fontos fejlemény volt, hogy az FTSE Russell (a London Stock Exchange Group, LSEG egyik üzletága) 2025 szeptemberi felülvizsgálata során megerősítette: Vietnam teljes mértékben megfelelt a másodlagos feltörekvő piacként való besorolás kritériumainak. A felminősítés 2026 szeptemberében meg is történhet.

„A felminősítésnek köszönhetően a vietnami tőzsde akár 25 milliárd dollárnyi nemzetközi befektetést is vonzhat 2030-ra”

– tette hozzá Ha Duy Tung, az Állami Értékpapír-bizottság (SSC) alelnöke a január 5-én, Ho Si Minh-városban tartott értékpapír-fórumon.

Európai húzónevek: Madrid és Varsó

Európába visszatérve sem kell szégyenkeznünk: a meghatározó indexek közül a spanyol IBEX 35 is kiemelkedő évet zárt, közel 50 százalékos emelkedéssel. Ennek egyik fő oka, hogy a spanyol indexben nagy súllyal szerepelnek bankok, és 2025-ben – a védelmi ipar után – kétségkívül az európai bankszektor volt a befektetők egyik kedvenc sztorija.

A régiónkban is akadt kiemelkedő teljesítmény: a lengyel részvénypiac WIG 20 indexe 45 százalékot emelkedett 2025-ben. A makrósztorihoz hozzátartozott, hogy a növekedési kép és az EU-forrásokhoz kötődő beruházási dinamika is visszatérő elem volt a várakozásokban.

Globális óriások vs. forint

Érdemes azonban egy pillantást vetni a világ két legfontosabb indexére is, amelyekben globálisan a legtöbb pénzt tartják. Az egyik az S&P 500, amely az Amerikai Egyesült Államok 500 legnagyobb tőzsdén jegyzett vállalatának teljesítményét méri, a másik pedig az MSCI World, amely a világ 23 fejlett országának több mint 1300 nagy és közepes piaci tőkeértékű vállalatát követi.

Figyelembe véve, hogy mindkét index hozama hosszú távon évi 10 százalék körül mozog, az MSCI World 19 százalékos és az S&P 500 16 százalékos hozama is kifejezetten jól hangzik.

Csakhogy jelen esetben magyar befektetők pénzéről beszélünk. Ezért figyelembe kell vennünk, hogy a forint jelentősen erősödött 2025-ben, így a más devizákban elért hozamok forintban számolva érdemben megcsappannak. Nézzük meg pontosan, mennyire a fentebb említett piacoknál!

Látható, hogy a forintra átszámított hozamokkal már teljesen más képet kapunk, mint korábban. A fentebb említett dél-koreai KOSPI index 75 százalékos hozama a won gyengülése és a forint erősödése miatt forintban számolva már „csak” 50 százalékos hozamot jelent. A legnagyobb visszaesést ugyanakkor Vietnámnál láthatjuk, ahol az 50 százalék feletti saját devizás hozam forintban számítva egészen 22 százalékra zuhan vissza. Forinttal korrigálva pedig már a spanyol és a lengyel piac sem tudta jelentősen felülteljesíteni a BUX-ot. A két legnagyobb eszközértékű index esetében pedig – mivel mindkét index dollárban jegyzett, és a dollár 2025-ben közel 17 százalékot vesztett az értékéből – a magyar befektetők forintban akár negatív hozamot is realizálhattak.

Ez az elemzés arra kíván rávilágítani, hogy mennyire fontos figyelembe venni: egy befektetési termék milyen devizában van jegyezve, és ez hogyan viszonyul a befektető valódi elvárásaihoz, igényeihez, illetve a befektetett összeg későbbi felhasználásához.

Jogi nyilatkozat

A jelen dokumentumot a Gránit Alapkezelő Zrt. (székhely: 1134 Budapest, Váci út 17.; cégjegyzékszám: 01-10-046307) készítette, tájékoztató marketing jelleggel, így a dokumentum nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült. Továbbá a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltással nem érintett. Jelen dokumentum nem minősül befektetési elemzésnek vagy befektetési tanácsadásnak. A feltüntetett adatok minden esetben a múltra vonatkoznak és a múltbeli teljesítmény nem megbízható mutatója a jövőbeli eredményeknek. A befektetési döntést minden befektetőnek saját döntése alapján, saját felelősségre kell meghoznia.